Sports à risque : quel impact sur l'assurance prêt immobilier ?

Tout savoir sur la pratique d'un sport à risque et l'assurance d'un prêt immobilier : liste des sports concernés, exclusions et surprimes.

Par Luko by Allianz Direct

Bien comprendre l’assurance emprunteur et le calcul du taux d’invalidité.

Le taux d’invalidité est évalué par l’assureur lors de la survenance d’une maladie ou d’un accident. Il est déterminant puisqu’il va permettre à l’assureur d’intervenir dans la prise en charge des mensualités du prêt en cours. Faisons le point sur les garanties invalidité du contrat d’assurance de prêt et son mode de calcul.

L’assuré est considéré comme étant en invalidité lorsqu’il voit ses capacités professionnelles ou fonctionnelles réduites. Il n’est alors plus en mesure d’exercer une activité professionnelle ou rencontre des difficultés à réaliser ses tâches quotidiennes, de façon autonome. L’invalidité peut être consécutive à un accident ou à une maladie.

Dans le cadre de l’assurance emprunteur et de ses garanties, l’invalidité, évaluée par l’assureur, peut-être prise en charge au titre de trois garanties :

En dessous de 33 % l’invalidité ne fera pas l’objet d’une prise en charge.

La définition de l’invalidité prévue par la CPAM est différente de celle des assureurs. Pour la Sécurité sociale, l’invalidité induit une réduction des capacités de travail d’au moins 2/3 après un accident ou une maladie non professionnelle. Ceci entraîne alors une forte diminution des revenus, qui ne dépassent plus le tiers du salaire habituel.

| Catégorie Sécurité sociale | Équivalence Garantie assurance emprunteur |

|---|---|

Invalidité de catégorie 1 : vous pouvez encore exercer votre activité professionnelle mais vos capacités sont réduites | IPP Invalidité permanente partielle |

Invalidité de catégorie 2 : vous ne pouvez plus exercer votre activité professionnelle | IPT Invalidité permanente totale |

Invalidité de catégorie 3 : aucune activité professionnelle n’est possible et vous avez besoin de l’assistance d'une tierce personne pour effectuer les actes de la vie de tous les jours. | PTIA Perte totale et irréversible d’autonomie |

Vous souhaitez recevoir nos conseils et bons plans ?

Inscrivez vous à notre newsletter pour recevoir le meilleur de Luko dans votre boîte mail.

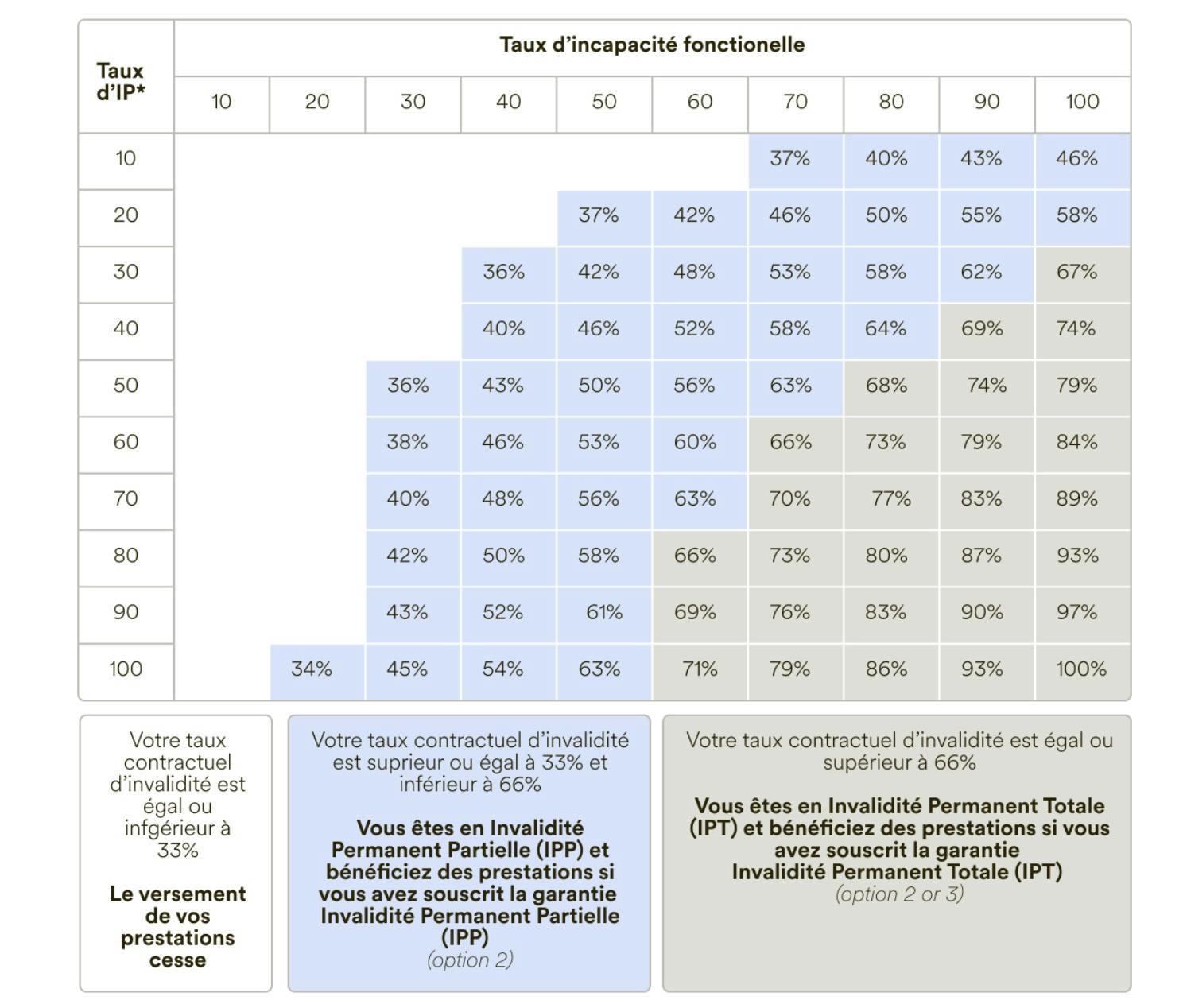

Le taux d’invalidité est déterminé par l’assureur en fonction du barème croisé présent dans les Conditions Générales. Ce barème met en relation le taux d’invalidité fonctionnel ainsi que le taux d’invalidité professionnel déterminé par le médecin-expert.

Exemple barème Luko by Allianz Direct

Prenons un exemple concret : le médecin expert a évalué votre taux d’incapacité fonctionnelle à 70 % et votre taux d’incapacité professionnelle à 40 %. Avec le barème Luko by Allianz Direct, le taux d’invalidité retenu par votre assureur sera de 58 % .

Attention : refuser de se soumettre à un contrôle médical peut faire perdre toute indemnisation et donc entraîner une déchéance des garanties du contrat souscrit.

L’invalidité fonctionnelle définit la possibilité qu’a un individu de réaliser de façon autonome une tâche assignée. Elle est définie par le barème du Concours Médical. Lors de l’examen médical, le médecin-expert va mesurer la capacité normale d’accomplissement des actes et des gestes du quotidien de l’assuré.

| Incident | Taux d'invalidité |

|---|---|

Perte d’un doigt (hors pouce) | 5 à 8 % |

Perte d’un genou par pose d’une prothèse | 10 % |

Perte d’une jambe | 40 % |

Perte de la vision d’un œil | 20 à 25 % |

Perte d’un pied | 30 % |

Perte de la main (pour un droitier) | 40 à 50 % |

Perte complète de l’audition | 60 % |

Perte totale de la locomotion | 65 % |

Cécité | 85 % |

L’invalidité professionnelle est liée à un barème déterminé par la compagnie d’assurance et s’inspire de celui de la Sécurité sociale Elle pointe quant à elle le niveau d’altération de la capacité à exercer une activité professionnelle. Ce taux d’invalidité peut varier d’un assureur à un autre et s’apprécie selon l’activité professionnelle exercée par l’emprunteur au moment du sinistre.

Le calcul du taux global de l’invalidité fonctionnelle et professionnelle se fait après la période de consolidation, c’est-à-dire après la stabilisation de l’état de santé de l’emprunteur. Cette étape solde définitivement le dossier et déclenche par la suite la prise en charge du sinistre par l’assureur.

L’assurance emprunteur n’est pas obligatoire mais elle reste indispensable pour obtenir un financement. L’organisme prêteur va généralement vous demander d’inclure les garanties PTIA et IPT à votre contrat et vous laisser libre ou non d’ajouter la garantie IPP, selon votre situation.

Selon la quotité prévue à la souscription, l’assurance prendra tout ou partie de la mensualité due.

La garantie PTIA est amenée à jouer en cas de taux d’invalidité de 100 %. Dans ce type de situation, l’assuré a besoin d'une tierce personne pour effectuer au moins 3 des 4 actes de vie quotidienne, à savoir se laver, se nourrir, se vêtir et se lever, se coucher et s’asseoir.

Elle correspond à la 3ème catégorie du barème de la Sécurité sociale. L’assureur verse à la banque le capital restant dû selon la quotité prévue au contrat.

Si le taux d’invalidité retenu est supérieur à 66 %, l’assureur peut soit rembourser les mensualités du prêt ou le capital restant dû selon la quotité souscrite, ou compenser une perte de revenus si l’option de perte indemnitaire a été souscrite.

Il s’agit ici de la 2ème catégorie de la Sécurité sociale.

Lorsque le taux d’invalidité reconnu se situe entre 33 % et 66 %, l’assureur prend en charge les mensualités du prêt ou verse le capital restant dû selon la quotité assurée ou compense une perte de revenus, comme pour la garantie IPT. Elle est l’équivalent de la 1ère catégorie de la Sécurité sociale.

Votre contrat d’assurance emprunteur peut contenir des exclusions et des limites de garanties. Prenez le temps de bien les vérifier avant de signer votre contrat.

Il est toujours possible de contester l’évaluation du médecin-expert en demandant une contre-expertise avec un médecin de son choix. Celle-ci est à la charge de l’assuré et coûte en moyenne 300 €.

La contre-expertise présente deux cas de figure :

Dans le second cas, l’assuré adresse l’attestation de contre-expertise médicale à son assureur ainsi qu’un courrier précisant les raisons de sa contestation en courrier recommandé avec accusé de réception.

Une troisième contre-expertise est possible en cas de désaccord assureur/assuré. L’expert médical est choisi conjointement et les frais sont répartis de façon égale entre les parties.

Si cette sélection est rendue impossible, le Tribunal de Grande Instance peut alors être saisi. C’est à ce dernier que reviennent l’examen du dossier et la validation du taux d’invalidité retenu.

Voir aussi :

Articles liés

Sports à risque : quel impact sur l'assurance prêt immobilier ?

Tout savoir sur la pratique d'un sport à risque et l'assurance d'un prêt immobilier : liste des sports concernés, exclusions et surprimes.

Par Luko by Allianz Direct

Vous voulez financer vos travaux à l’aide d’un prêt : quelles sont les options ?

Tout ce qu'il faut savoir sur le financement de ses travaux par un crédit immobilier

Par Luko by Allianz Direct

La fiche standardisée d'information (FSI)

La fiche standardisée d'information (FSI) assurance emprunteur

Par Luko by Allianz Direct

Comment calculer la plus value immobilière ?

Méthode de calcul, déclaration aux impôts et exonération de votre plus-value immobilière.

Par Luko by Allianz Direct

PEL : comment fonctionne un plan d'épargne logement ?

Tout comprendre au Plan Épargne Logement et bénéficier d’un prêt immobilier avantageux.

Par Luko by Allianz Direct

L'assurance prêt immobilier est-elle obligatoire ?

reformules : La souscription à une assurance emprunteur est indispensable pour obtenir un prêt immobilier, certaines garanties le sont également, mais d'autres sont facultatives.

Par Luko by Allianz Direct