Réduire ses impôts avec la loi Denormandie

Tout savoir sur la loi Denormandie pour rénover un logement mis en location.

Par Luko

Vous êtes loueur de meublé non professionnel, découvrez comment bien déclarer vos revenus

Vous êtes loueur de meublé non professionnel (LMNP) et vous vous demandez quand et comment déclarer vos revenus locatifs ? Régime réel ou micro-BIC, revenus à déclarer, formulaires à remplir, voici le mode d’emploi pour bien déclarer ses revenus LMNP !

Le statut LMNP, Loueur Meublé Non Professionnel, est un statut qui permet aux propriétaires-bailleurs de profiter d’un cadre fiscal avantageux grâce à des revenus locatifs moins taxés. Pour cela, les loueurs de meublé ont le choix entre 2 régimes fiscaux différents : le régime micro-BIC ou le régime réel.

Pour bénéficier du statut LMNP, les conditions à respecter sont les suivantes :

Comme son nom l’indique, le statut LMNP est destiné aux propriétaires-bailleurs qui mettent en location un bien immobilier meublé mais sans en faire leur activité principale. Ce régime ne s’applique donc pas aux locations vides.

D’autres statuts juridiques sont possibles lorsque vous souhaitez faire de l’investissement locatif :

Vous souhaitez recevoir nos conseils et bons plans ?

Inscrivez vous à notre newsletter pour recevoir le meilleur de Luko dans votre boîte mail.

Pour déclarer sereinement vos revenus locatifs de votre activité LMNP, vous devrez effectuer votre déclaration de revenus fonciers à partir du 6 avril 2023, quel que soit le régime choisi. La date limite de déclaration en ligne dépend ensuite de votre département de résidence :

Si vous préférez faire une déclaration papier, la date limite est fixée au 18 mai 2023.

C’est simple, tous les revenus que vous percevez de la location d’un logement meublé, que ce soit de façon ponctuelle ou récurrente, doivent être déclarés !

Seule la location saisonnière d’une ou plusieurs pièces de votre résidence principale n’est pas imposable, lorsque les revenus ne dépassent pas 760€ par an.

Si vos revenus locatifs n’excèdent pas 72 600€ par an, le régime micro-BIC s’applique automatiquement à votre activité. Sachez que même si ce montant n’est pas atteint, vous avez tout de même le choix d’opter pour le régime réel si vous le souhaitez !

Voici comment faire votre déclaration sous le régime micro-BIC et comment bien remplir le formulaire selon votre situation !

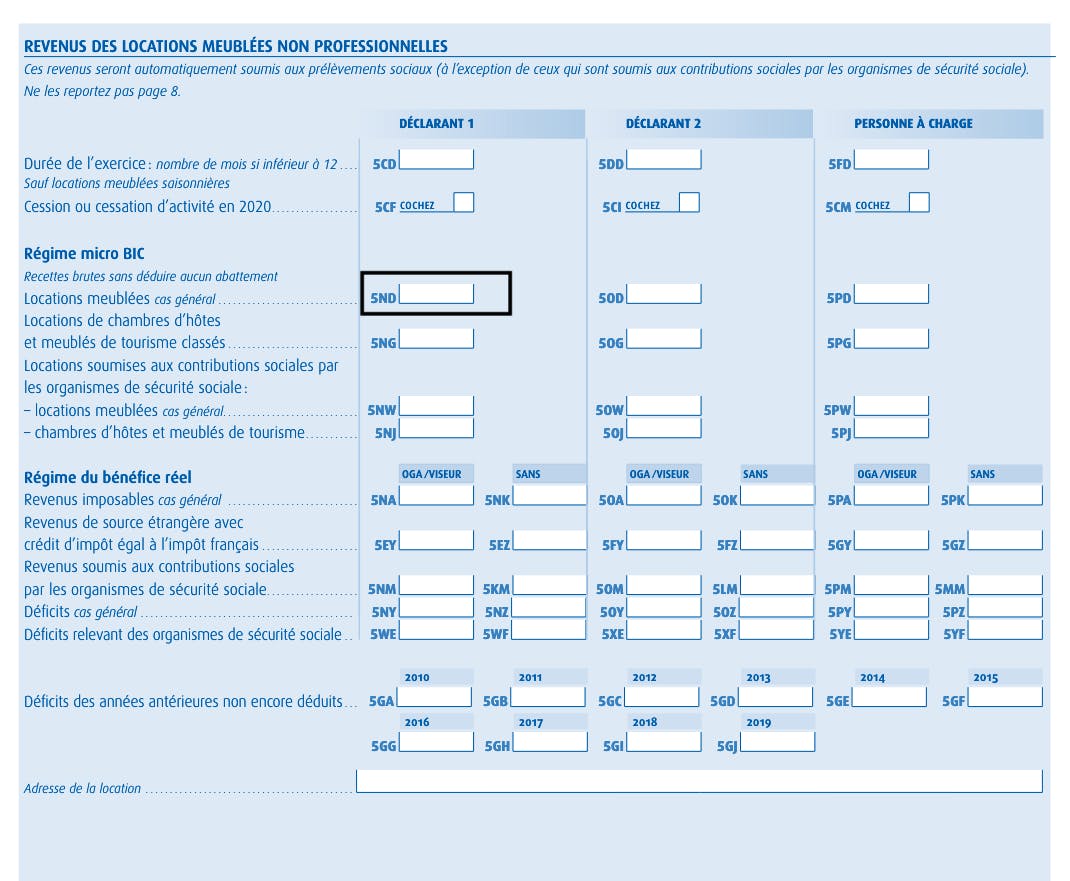

Pour déclarer vos revenus issus de la location en micro-BIC, vous devez remplir le formulaire n°2042 C-PRO. Vous devez déclarer les recettes brutes ainsi que les charges. Pour cela, vous devez reporter votre résultat dans la case 5ND (voir ci-dessous).

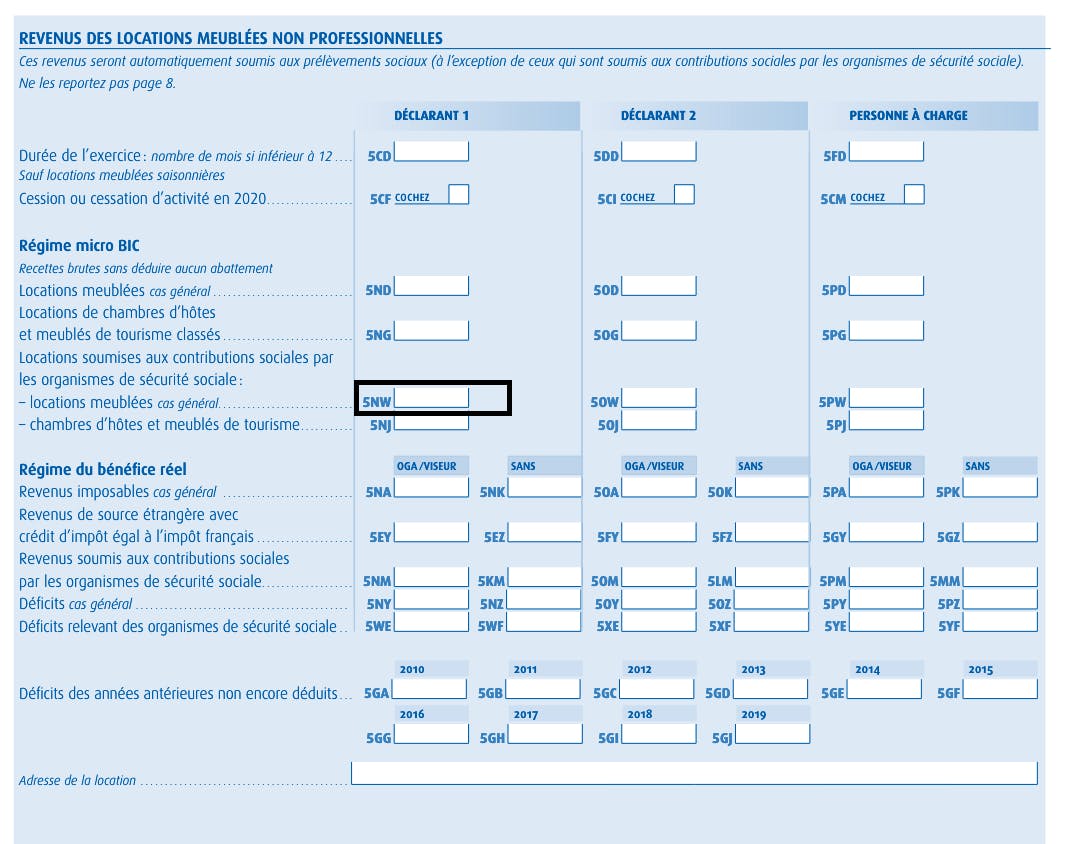

Attention, si vos revenus locatifs dépassent le seuil de 23 000€ par an mais que ces revenus représentent moins de 50% des revenus globaux du foyer fiscal, vous devrez alors reporter le résultat dans la case 5NW (voir ci-dessous).

Si vous choisissez de déclarer vos revenus locatifs sous le régime réel simplifié, vous devrez remplir 2 formulaires : la déclaration de résultat n°2031-SD et le formulaire 2042 C-PRO. S’il est possible de réaliser sa déclaration soi-même, il est tout de même fortement recommandé de faire appel à un expert comptable pour ne pas faire d’erreur !

Si vous n’avez pas choisi le régime réel au début de votre activité, vous avez jusqu’au 1er février de chaque année pour pouvoir passer sous ce régime fiscal.

Sous le régime réel simplifié, votre déclaration devra comprendre les annexes suivantes :

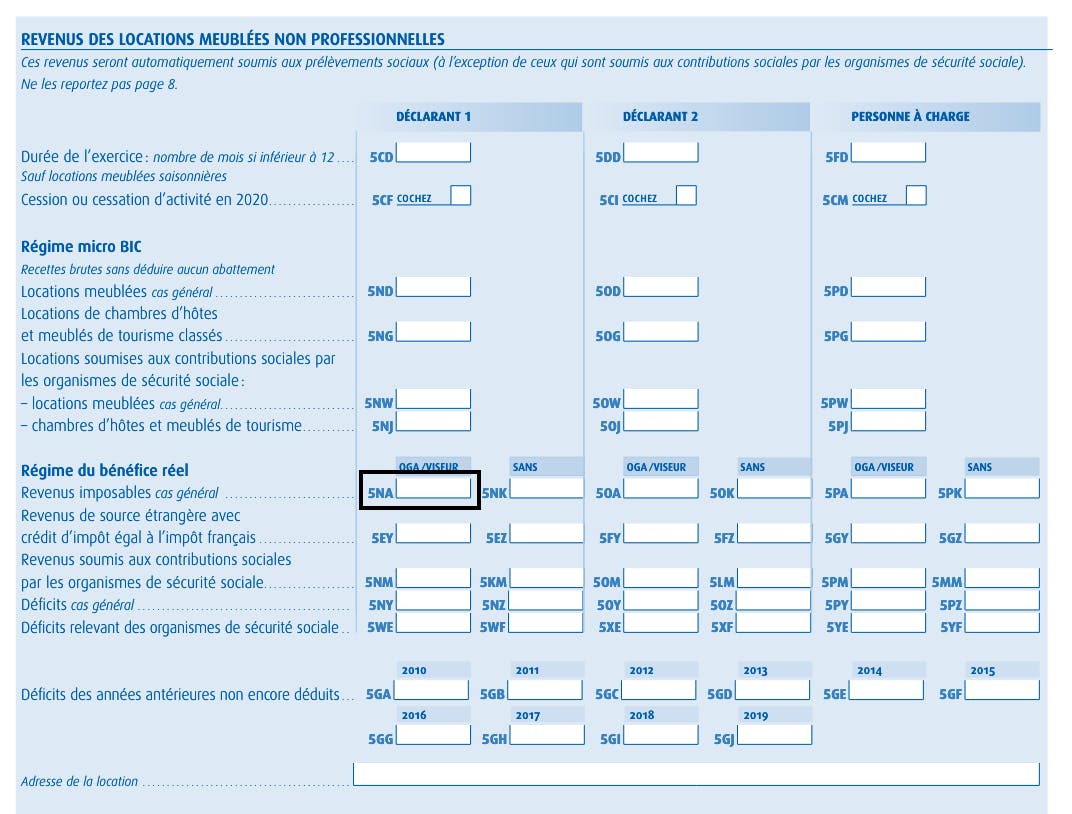

Attention, sous le régime réel, vous devrez déclarer vos bénéfices et non vos revenus bruts. Il faudra donc déduire vos charges avant de faire votre déclaration. La case à remplir n’est également pas la même si vous adhérez à un organisme de gestion agréé ou non.

Si vous êtes adhérent à un organisme de gestion agréé, vous devrez remplir la case 5NA (voir ci-dessous) :

Si vous n’êtes pas adhérent à un organisme de gestion agréé, vous devrez remplir la case 5NK :

En plus de la déclaration n°2031-SD, le propriétaire soumis au régime réel normal devra fournir un bilan comptable complet via les formulaires annexes 2050.

Le régime réel vous permet de déduire de vos recettes locatives toutes les charges qui incombent à l’exploitation et à l’entretien du logement loué. Autrement dit, toutes les charges utiles au logement loué qui peuvent être justifiées sont déductibles de votre bénéfice imposable.

Pour pouvoir déduire ces charges, veillez à bien conserver toutes les factures et preuves d’achat liées à ces dépenses !

La déduction des charges se fait avant de remplir votre déclaration d’impôt. Pour ne pas faire d’erreur, le mieux est de se faire accompagner par un expert comptable qui vous accompagnera dans la réalisation de votre bilan comptable et des autres éléments de comptabilité qui incombent au régime réel.

Les charges courantes déductibles de vos recettes locatives sont notamment :

Outre les charges courantes, vous pouvez également amortir certaines dépenses importantes grâce au statut LMNP, comme par exemple :

L’amortissement c’est quoi ? C’est la perte de valeur d’un bien dû à son usure dans le temps : les meubles qui vieillissent, la literie qui s’affaisse, les peintures qui s’abîment, les biens immobiliers s’usent au fil des années. La durée de l’amortissement varie selon la nature et l’usage que l’on fait du bien en question. Par exemple, la durée d’amortissement pour une literie sera d’environ 6 ans tandis que celle d’un parquet sera d’environ 15 ans.

L’amortissement en LMNP permet de déduire le montant de cette perte de valeur de ses revenus locatifs, que ce soit les travaux effectués ou le mobilier.

La loi Censi-Bouvard permet aux loueurs de meublés de bénéficier d’avantages fiscaux intéressants, à condition d’investir dans un logement locatif neuf (ou en l’état futur d’achèvement) dans l’un des établissements suivants :

Si le loueur est éligible à la déduction Censi-Bouvard, il profitera alors d’une réduction d’impôt sur le revenu durant 9 ans. La réduction d’impôt correspond à 11% du prix hors taxe du logement, pour un montant de 300 000 euros maximum.

Si vous réalisez un investissement Censi-Bouvard, le bien meublé dont vous êtes propriétaire sera géré par un exploitant par le biais d’un bail commercial.

En tant que loueur de meublé, vous vous demandez quel est le régime fiscal le plus adapté à votre situation ? Le choix du régime fiscal le plus adapté sera déterminé par votre situation, et notamment le nombre de bien meublé que vous louez et le montant de vos recettes locatives.

Avant de faire votre choix, vous devez donc connaître les conditions d’éligibilité de chacun des régimes ainsi que leurs avantages et leurs inconvénients.

Le régime micro-BIC permet de bénéficier d’un abattement de 50% sur ses recettes locatives brutes. Il s’applique automatiquement si les recettes locatives ne dépassent pas 72 600€ en location classique (176 200€ en location de tourisme). Les charges ne sont pas déductibles du bénéfice imposable. Le régime micro-BIC est un régime fiscal simple qui s’adresse aux petits investisseurs et qui ne nécessite pas d’intervention d’un expert comptable. Attention cependant, si vos charges sont supérieures à 50%, le micro-BIC sera moins intéressant que le régime réel.

| Avantages | Inconvénients |

|---|---|

Régime simple sans comptabilité | Pas de déduction de charges possible |

50% d’abattement sur les revenus locatifs bruts en location classique | |

71% d’abattement pour les locations touristiques |

Le régime réel s’applique lorsque vos recettes locatives sont supérieures à 72 600€. Si vos recettes locatives sont inférieures à ce montant, vous pouvez tout de même opter pour le régime réel si ce dernier est plus avantageux (le régime micro-bic s’applique par défaut).

En optant pour le régime réel, vous allez pouvoir déduire vos charges et vos amortissements de vos recettes locatives, et donc de réduire le bénéfice imposable. C’est là tout l’intérêt du régime réel, notamment lorsque vous avez des charges importantes !

Le régime réel s’adresse à des investisseurs qui souhaitent générer d’importantes recettes locatives ou qui sont propriétaires de plusieurs biens meublés.

| Avantages | Inconvénients |

|---|---|

Déduction des charges et des frais selon leurs valeurs réelles | Régime plus complexe que le micro-BIC |

Dépenses amorties sur plusieurs années (amortissements) | Déclaration par un comptable fortement recommandée |

Il existe 2 types de régime réel : le régime réel normal et le régime réel simplifié. Si ces 2 types de régime sont très similaires par leurs obligations comptables, ils se distinguent tout d’abord par le montant des recettes locatives générées :

Le traitement de la TVA est également différent selon le régime réel appliqué. Dans le cadre d’un régime réel simplifié, la TVA doit être déclarée tous les semestres tandis que la déclaration se fera mensuellement pour le régime réel normal (ou tous les trimestres si le montant est inférieur à 4 000€).

Vous ne savez pas quel régime choisir pour votre activité LMNP ? Voici un exemple concret qui va nous permettre de comparer les revenus imposables selon le régime choisi par le propriétaire !

Vous avez acheté un appartement à 200 000€ que vous louez à un couple de jeunes actifs. Vos revenus locatifs s’élèvent à 10 800€ par an, soit une rentabilité de 5,4% par an.

Vous amortissez 2% du prix du logement par an, soit 4000€, vos charges de copropriété s’élèvent à 1 000€ par an, il faut également compter 400€ pour la taxe foncière et 2 000€ pour les intérêts et les assurances. Le montant de vos charges s’élève donc au global à 7 400€ par an.

Dans cette situation, le régime réel est le plus intéressant car il fait considérablement baisser votre revenu imposable !

Le loueur de meublé est redevable de la taxe foncière au 1er janvier de chaque année. Cet impôt local est calculé en fonction de la valeur locative du bien et n’est pas récupérable auprès du locataire. Associée à la taxe foncière, sachez que la taxe d’enlèvement des ordures ménagères peut être récupérée via les charges locatives !

Si la taxe foncière pèse sur le budget des propriétaires, certaines situations permettent d’en être exonéré ! C’est notamment le cas pour les personnes dans les cas suivants :

Les propriétaires de construction neuve sont également exonérés de taxe foncière durant 2 ans après la fin de la construction.

La liste des contribuables exonérés de taxe foncière est non exhaustive. En effet, de nombreux cas particuliers peuvent bénéficier d’une exonération de la taxe foncière, qu’elle soit temporaire ou permanente. Pour savoir si vous êtes exonéré de la taxe foncière, n’hésitez pas à vous rapprocher de votre centre des impôts !

La CFE est un impôt local qui vient remplacer la taxe professionnelle. Tous les loueurs de meublés y sont assujettis, et ce quel que soit le régime fiscal choisi. Le montant de la CFE dépend de la valeur locative du bien et du taux d’imposition fixé par la commune. Pour que ce montant puisse être calculé, vous devrez renvoyer le questionnaire 751-sd à la suite de votre déclaration d’activité au Tribunal de Commerce.

Le paiement de la CFE se fait en ligne à partir du site des impôts, et ce avant le 15 décembre de l’année en cours. Si vous êtes au régime réel, vous pouvez déduire la CFE de vos recettes locatives.

Le saviez-vous ? Si vous réalisez moins de 5 000€ de chiffre d’affaires à l’année, vous serez exonéré du paiement de la CFE.

Vous êtes propriétaire d’un logement vacant à usage d’habitation ? Si celui-ci est vacant depuis plus d’un an au 1er janvier de l’année d’imposition, vous pouvez être soumis à la taxe d’habitation sur les logements vacants (TLV) comme l’indique l’article 232 du code général des impôts.

Attention, la TLV ne concerne pas tout le territoire. La liste des communes concernées est fixée par le décret n°2013-392 du 10 mai 2013.

Vous pouvez être exonéré de la TLV si votre logement a été occupé plus de 90 jours consécutifs au cours de l’année de référence ou que la vacance de votre bien est involontaire.

Voir aussi :

Ce sont tous les revenus tirés de la location d'un logement meublé, qu'elle soit ponctuelle ou à l'année. Vous devez donc déclarer les loyers ainsi que les charges versés par vos locataires.

Tous les particuliers mettant en location un ou plusieurs logements meublés, sans que cela ne soit leur activité principale. Les revenus locatifs ne doivent pas excéder 23 000 euros par an pour ne pas être considéré comme un professionnel.

En micro-BIC, vous bénéficiez d'un abattement forfaitaire de 50%, tandis qu'au réel vous pouvez déduire certaines charges. Si le montant de vos charges est important, il peut être judicieux de choisir le régime réel.

Elle se fait en même temps que la déclaration de revenus classique, généralement au mois d'avril. Vous devrez compléter le formulaire n°2042 C-PRO si vous êtes en micro-BIC, plus le 2031-SD si vous êtes au régime réel.

Cet article a été confectionné avec beaucoup de soin et d’attention par nos experts afin de vous offrir un éclairage sur le monde de l’assurance. Néanmoins, celui-ci n’a pas vocation à se soustraire aux conseils de professionnels juridiques et immobiliers.

Articles liés

Réduire ses impôts avec la loi Denormandie

Tout savoir sur la loi Denormandie pour rénover un logement mis en location.

Par Luko

L'assurance PNO pour les propriétaires d'immeuble

Touts savoir sur vos obligations, les risques en cas de défaut d'assurance et la meilleure façon d'assurer votre immeuble.

Par Luko

Bail solidaire en colocation : les subtilités à connaître

Quelles conséquences pour les colocataires et leurs garants ?

Par Luko

Le garant physique : mode d’emploi et alternatives

Tous nos conseils pour trouver un garant pour votre location !

Par Luko

Est-ce une bonne idée d'acheter un appartement déjà loué ?

Achat d’un appartement loué : bonne ou mauvaise piste d’investissement immobilier ?

Par Luko

Nos astuces pour un premier investissement locatif réussi

Quelques clés avant de se lancer dans l'investissement locatif

Par Luko